業務内容一覧

こちらのページでは「所得税確定申告」のサービス内容をご案内致します。

所得税確定申告

所得税確定申告とは

所得税確定申告とは、1月1日~12月31日までの1年間の会計結果を「確定」し、翌年の2月16日~3月15日の間に国へ「申告」することを言います。

(その年の曜日の関係で、確定申告期間が前後することがあります。)

個人事業主の方の場合は1年間の売上や経費、所得などを確定申告書に記入・作成した後、それらを近隣の税務署へ提出します。

会社員の場合は、年末調整で経理の方に税金を調整してもらえるため、企業にお勤めの方の多くは自分で確定申告をする必要がありません。ただ、所得控除が増えた場合や2ヶ所以上から収入がある場合等は別途、申告書類等を作成する必要があります。

確定申告をするには、1年間の取引をすべて確実に入力する必要があります。一つでも取引内容の入力を誤ると、現金や預金通帳の残額と入力した金額に差異が生じてしまいます。間違えている箇所をすぐに発見できる場合もありますが、その間違いを見つける作業が1日がかりだったりします。

弊所へご依頼いただければ、毎年頭を悩ませて申告する必要はありません。プロに任せることで時間の節約にもなります。

以下のようなことで、お困りの方に、特にお役に立てます!

1.他の仕事に時間にもっと時間が使えるようにしたい。申告漏れによるデメリットを回避したい。

2.毎年、申告期限のギリギリに昌類を提出しているため、いつも余計に税金を払ってしまっていて困っている。

3.確定申告を担当していたスタッフが辞職することになり、未だ後任が決まっていない。

4.個人情報の保護という観点からマイナンバーをきちんと管理できるプロにお任せしたい

5.申告内容が本当に間違っていないかどうか、不安を感じている。

6.経理業務をアウトソーシングすることで、経費(人件費)を少し削減したい

具体的なサービス内容

所得税確定申告書の作成

→毎年の所得税の計算をするために必要となる税務署への税務申告書を作成します。個人の確定申告では、前年の1月1日~12月31日までの1年間の所得を集計し、税務署へ申告書の提出と納税を毎年2月15日~3月15日までの間に行わなければいけません。3月15日が、土曜、日曜、祝日など税務署の閉庁日である場合は、その次の開庁日が申告期限となります。確定申告書にはご自身の事業所得だけではなく、土地や建物の譲渡、給与や株式の売却益や配当金、年金なども合算するほか、住宅借入金控除やふるさと納税なども計算して記載します。

税務代理権限証書の作成

→税務調査において、お客様と共に税理士が代理人として立ち会う場合もあります。その際に税務代理権限証書の提出がない場合、税務調査の際に税理士がお客様と共に税務調査の立会う事ができません。税務代理権限証書を提出しておけば、税務署は税務調査を行う際に、納税者と合わせて税理士にも調査の日時、場所を通知することとなっているため、安心して税務調査に臨むことができます。

申告書の提出(e-tax)

→作成した申告書を期限までに提出を行います。申告は基本的に電子申告を使用して行ないます。電子申告(e-Tax)は2004年に開始したインターネットを利用した確定申告・納税のシステムです。個人でe-taxを行う場合には、住民基本台帳カードやカードリーダーを購入しパソコンに事前セットアップが必要となるなど面倒な手続きが必要になりますが、弊所ではそれらの設備はすでに準備されており、お客様の代わりに電子申告することが可能です。

申請書・届出書のチェック

→適時、必要な届出書類や申請書などのアドバイスや記載のチェックなどを行います。例えば開業したばかりの方であれば、税務署へ開業届出書や青色申告の承認申請書、給与支払事務所等の開設届出書、源泉所得税の納期の特例の承認に関する申請書などを提出する必要があります。補助金などを受給する場合や銀行からの融資を受ける場合にも必要な書類の提出に関してサポートを致します。

税金の未納チェック

→納期すべき源泉所得税や、所得税が期日までに支払われているか確認を行います。税金の申告期限を守らないと、延滞税や加算税を課されるなどのペナルティーがありますので申告期限を1日でも遅れないように注意して申告と納税をする必要があります。大地震や災害など特別な理由がない限り納税期限の延長は認められていません。

記帳データのチェック

→会計ソフトに入力した記帳データに問題がないか巡回監査を行います。内容に不明点があった場合は都度ご連絡して解決いたします。会計データを正しく作成するためには、定期的なチェックが必要となります。正しいチェック機能が働かない場合には、作成された決算書に不備が発生する可能性があり、税務調査などにおいても不利に働く場合があります。

給与計算・源泉徴収事務

→従業員や役員の給与支給額から源泉所得税や社会保険料の金額を計算し控除したうえで給料の支払いを行ないます。源泉徴収した会社や事業主は、原則として実際に支払いを行った(源泉徴収を行った)月の翌月10日までに、その金額を税務署に納付します。例えば、3月1日から31日の間に支払いを行った場合、4月10日までに納付を行います。ただし納期の特例という制度を利用することで、納付期限が猶予され、1月から6月までの所得税は7月10日まで、7月から12月に支払った分に対する所得税は、翌年の1月20日まで納付が猶予されます。

領収書類の整理

→毎月発生した経費関係の領収書やレシートの整理と会計ソフトへの入力や保管方法の指示を行います。領収書等は税務上7年間保存し続けなければいけません。電子データで領収書を保管できるようにする取り組みも始まってきておりますので、こういった法律改正の動きから適切な書類の保管方法についてもお気軽にご相談下さい。

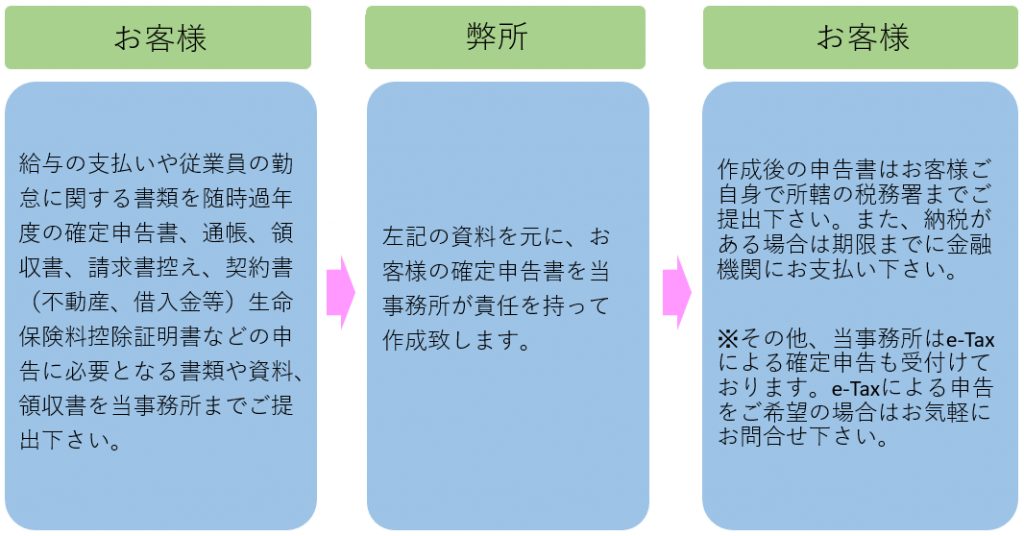

所得税確定申告サービスのご提供の流れ

料金について

10,000円(簡易な申告の場合)~